L’aumento dei tassi d’interesse, a cui abbiamo rivolto un nostro precedente focus circa i risvolti macroeconomici sull’economia italiana, sta avendo ripercussioni anche sul costo dei mutui.

Essendo tale problematica molto sentita, il Centro Studi ha deciso di approfondire l’argomento al fine di fornire agli associati UNARMA gli strumenti necessari per orientarsi in questo particolare momento storico.

Per valutare l’andamento del tasso dei mutui bisogna guardare al mercato interbancario, in particolare si devono osservare due indici: l’Euris e l’Euribor. A questi indicatori infatti gli istituti di credito sommano lo spread, ovvero il guadagno lordo della banca, per determinare l’entità del finanziamento.

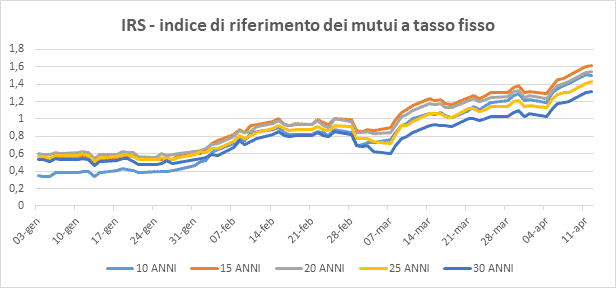

L’Eurirs, detto anche Irs, è l’indice di riferimento dei mutui a tasso fisso ed è collegato ai mercati dei tassi a lungo termine; esso varia in base al periodo considerato (10, 15, 20 anni ecc..). Questo il trend dall’inizio dell’anno:

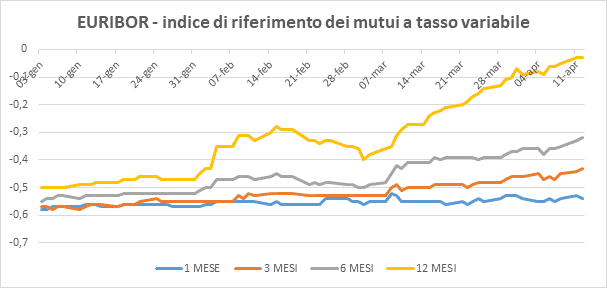

L’Euribor invece è il parametro di indicizzazione al quale fanno riferimento i mutui a tasso variabile ed è rappresentativo del costo del denaro a breve termine. Anch’esso varia a seconda della durata del finanziamento fino ad un massimo di 12 mesi. Dall’inizio dell’anno l’Euribor ha avuto il seguente andamento:

Dall’analisi dei grafici si evince chiaramente che i tassi sono in aumento dopo anni in cui il costo del denaro è stato molto basso.

Se osserviamo gli indici Euribor notiamo piccole variazioni per i tassi ad 1 e 3 mesi, mentre rileviamo un’impennata più decisa a 6 ma soprattutto a 12 mesi; trattandosi di prestiti con una scadenza più lunga i mercati stanno già prezzando i prossimi aumenti.

A questo punto si pone il dilemma per chi si trova nelle condizioni di scegliere quale tipologia di mutuo sottoscrivere: a tasso fisso o variabile? Guardando i grafici è chiaro che oggi è molto più conveniente accedere ad un prestito a tasso variabile essendo l’Euribor ancora su valori negativi. Tuttavia bloccare oggi un mutuo con un tasso fisso relativamente basso potrebbe essere un investimento vantaggioso nel caso di un repentino aumento dei tassi, soprattutto se il finanziamento ha una durata superiore ai 20 anni; in quest’ultima ipotesi, dato che la parte cospicua della quota interessi è diluita in arco temporale più ampio, vi sarebbe la possibilità di rinegoziare il mutuo nel caso di un cambiamento degli scenari macroeconomici.

Su quanto cresceranno i tassi nel prossimo futuro è difficile fare previsioni in quanto se da una parte c’è la dichiarata intenzione da parte dei banchieri centrali di contrastare l’inflazione dal lato della domanda (alzando il costo del denaro per far diminuire i consumi), dall’altra vi è una generale incertezza circa la situazione economica internazionale. Infatti tra la gestione pandemica – che ha determinato una contrazione del PIL – l’esplosione dei costi energetici e gli sviluppi della guerra tra Russia ed Ucraina questo Centro Studi ritiene che l’adozione di politiche monetarie restrittive metterà a dura prova la già precaria tenuta sociale, pertanto alcune scelte potrebbero essere riviste.

Per chi invece ha già in essere un mutuo a tasso variabile la decisione deve essere fatta in relazione a quanta parte di quota interessi resta ancora da rimborsare. Chi ha un piccolo residuo di quota interessi non ha alcun vantaggio sostanziale dalla surroga del mutuo, mentre per chi ha sottoscritto da poco un finanziamento valgono le predette considerazioni.